В 2022-м вы заплатите новые налоги с вкладов. Рассказываем, сколько и как

С 1 января 2022 года для россиян вступил в силу новый закон о налогообложении процентов по банковским вкладам. Поправки внесли во вторую часть Налогового кодекса России [1].

Однако налоговая база начала формироваться только в этом году, так что если вы получали проценты в 2022 году и раньше, то они учитываться не будут. Впервые такой налог нужно будет заплатить в 2022 году — до 1 декабря. За текущий год налоги оплачиваются в следующем.

В этом тексте вы узнаете:

Каким был налог на вклады раньше

Раньше налог по депозитам нужно было платить только в том случае, если процентная ставка по вкладу превышала ключевую ставку ЦБ на 5 процентных пунктов. В таком случае с этого «превышения» резидентам нужно было заплатить налог в 35%, нерезидентам — 30%. При ставке ЦБ 4,25%, налогооблагаемая база начиналась бы с 9,25% и выше. Однако таких высоких процентов по банковским вкладам давно нет, поэтому налог почти никто не платил.

Налоговый резидент — тот, кто платит налоги в бюджет той или иной страны. В России это люди, которые находились на территории страны 183 дня в течение года.

Какой налог на вклады действует сейчас

Теперь схема, по которой рассчитывается налогооблагаемая база, изменилась. Ставка будет одинаковая и для резидентов, и для нерезидентов — 13% НДФЛ. А правило «плюс 5%» больше не применяется.

На вклады в рублях

Для процентных доходов от вкладов государство ввело необлагаемую сумму дохода. Все, что окажется выше этой суммы, облагается налогом. Вот как рассчитывается необлагаемая сумма: ключевая ставка ЦБ на 1 января умножается на сумму в ₽1 млн.

К примеру, ключевая ставка ЦБ на 1 января 2022 года составляла 4,25%. В этом случае налогообложению будет подлежать весь процентный доход, превышающий ₽42,5 тыс. Сколько у вас вкладов и на какую сумму — не имеет значения. Важно, превышает ли общая сумма полученных вами процентов необлагаемый минимум. Если да, то налог придется заплатить.

Если ваша общая сумма вкладов меньше или равна ₽1 млн, еще не значит, что налог платить не придется. Когда банки предлагают вклады с процентной ставкой, превышающей ключевую ставку ЦБ, доход по таким вкладам может превысить необлагаемую сумму.

На валютные вклады

Если у вас есть банковские вклады в иностранной валюте, то по ним тоже нужно будет платить налоги по новой схеме независимо от размера ставки. Доходы по ним будут пересчитываться в рубли по курсу Банка России, который действовал на дату выплаты процентов.

Например, вы открыли годовой долларовый вклад со ставкой 0,7%, проценты по которому выплачиваются в конце срока на отдельный счет. Его сумма — $10 тыс. Тогда проценты составят $70.

Допустим, что срок депозита закончился 15 ноября. Курс доллара ЦБ на эту дату был около ₽71,8. Переведем проценты из долларов в рубли — они составят ₽5026.

Эта сумма слишком мала, чтобы платить за нее налог, однако ее добавят к доходам по другим вкладам, если они у вас есть. При этом в Минфине объяснили [2], что доход от изменения курсов валют не учитывается. Сумма вклада — это имущество, а не доход, так что он в принципе не может подлежать налогообложению.

На вклады для пенсионеров

Сейчас у пенсионеров нет особых условий и льгот по новому закону о налогах на вклады. В 2022 году депутаты предложили законопроект [3], который освободил бы неработающих пенсионеров от выплаты таких налогов. Однако его так и не приняли, так что пенсионерам тоже нужно платить налоги.

Депутаты отмечали, что этот законопроект должен поддержать слабо защищенные группы населения. Многие россияне пытаются накопить средства на пенсию, пока работают, чтобы не бедствовать в старости, говорили законодатели. Когда пенсионер уже не работает, то у него нет зарплаты, а потеря нескольких тысяч рублей в виде налогов может стать существенной, считают депутаты.

В законопроекте они предложили освободить неработающих пенсионеров от налогов с доходов по вкладам. Условие — эти доходы за год не должны превышать прожиточный минимум пенсионеров в целом по России, умноженный на 12. То есть если минимум составляет ₽10 тыс., то годовые доходы от вклада не должны превышать ₽120 тыс.

Налог на вклады по наследству

Согласно Налоговому кодексу, с дохода в виде процентов по банковским вкладам и остаткам на счетах, выплаченного в порядке наследования, не нужно платить налоги. Поэтому и под новый закон они тоже не подпадают, пояснили в Минфине [4]. Но если вы получили вклад не в порядке наследования, то налоги придется платить.

Если вы не знаете, были ли вклады и счета у вашего родственника, то нужно обратиться к нотариусу, который ведет наследственное дело. Он собирает информацию об имуществе.

Когда можно не платить налог по вкладам

- Доходы по вкладам, процентная ставка по которым не более 1% годовых.

- Доходы по счетам эскроу — это специальный счет в банке, который используют в сделках, чтобы снизить риски.

Однако некоторые моменты в законе оставляют вопросы, считает Игорь Шиков, советник налоговой практики адвокатского бюро «Егоров, Пугинский, Афанасьев и партнеры».

«Неясно, как считать доход у коллективных владельцев вклада. Например, если права на депозит принадлежат нескольким наследникам или это совместный вклад супругов», — сказал эксперт «РБК Инвестициям».

В Федеральной налоговой службе (ФНС) рассказали, что проценты, которые добавляются к вкладу, а не поступают на отдельный счет, тоже учитываются. «Если проценты зачисляются банком в счет пополнения того же вклада клиента, то доход в виде таких процентов учитывается при обложении НДФЛ в том налоговом периоде, в котором было зачисление этих процентов», — пояснили в ФНС [5].

Как рассчитать налог по вкладам

Представим, что на вашем банковском депозите лежит ₽900 тыс. по ставке 5,5% годовых. А ключевая ставка ЦБ на начало налогового периода (в нашем случае — на 1 января 2022 года) составляла 4,25%.

Используем следующую формулу

(Ваш доход по вкладу — Необлагаемая сумма) * 13% = Налог на доход от вклада

Считаем сумму, с которой будет взиматься налог

₽900 тыс. * 5,5% (ставка по вкладу) — ₽1 млн * 4,25% (ставка ЦБ) =

₽49 500 — ₽42 500 = ₽7000

Считаем налог с получившейся суммы

Итого: налог на вклад ₽900 тыс. под 5,5% при ключевой ставке ЦБ 4,25% на начало налогового периода составит ₽910.

В это уравнение можно подставить свои значения и понять, сколько вам нужно будет заплатить налогов по вкладам в 2022 году. Важный момент, который следует учесть: если вы открыли вклад в 2022 году, а закончится он в 2022 году, то стоит проверить, как выплачиваются проценты — по истечению срока вклада, ежеквартально или ежемесячно.

Допустим, человек открыл вклад 1 апреля 2022 года на один год. В таком случае налогооблагаемая база может рассчитываться по-разному, предупреждает старший менеджер Ernst & Young Анна Савон: «Если проценты по вкладу выплачиваются ежемесячно или ежеквартально, НДФЛ за 2022 год необходимо будет уплатить по прежним правилам, за три месяца 2022 года — по новым. Если же по договору банковского вклада проценты выплачиваются в конце срока, то вся сумма процентов облагается налогом уже по новым правилам».

Когда и как платить налог по вкладам

Платить налог по вкладам нужно самостоятельно. Но подавать декларацию не придется. Банки сами направят информацию о ваших вкладах и доходах в Федеральную налоговую службу. Они должны отчитаться до 1 февраля следующего года.

Если ваши доходы превысят необлагаемую базу, ФНС пришлет вам уведомление. Налоги за 2022 год нужно будет заплатить до 1 декабря 2022 года.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

НДС при экспорте в 2022 году

Возмещение НДС при экспорте товаров — это стандартный алгоритм налогового вычета, практически полностью переведенный в электронную форму. Налогоплательщикам не нужно сдавать бумажные копии документов, достаточно предоставить электронные декларации и реестры. От применения нулевой ставки разрешено отказаться.

НДС при вывозе товаров из России

Особенностям налога на добавленную стоимость при вывозе продукции посвящены п. 2 ст. 151, п. 1 ст. 164, п. 1 ст. 165, п. 9 ст. 167 Налогового кодекса России. Экспортные товары и материалы не продаются российским потребителям, поэтому государство возвращает ранее уплаченный производителем налог. В качестве синонимов используются термины «налог не уплачивается» и «ставка 0%». Все первичные документы, подтверждающие экспорт товаров, которые следует предоставлять в налоговую, указаны в договоре о Евразийском экономическом союзе от 29.05.2014 (приложение № 18) и в статье 165 Налогового кодекса РФ. Подтверждающие документы налогоплательщики и агенты предоставляют в электронном формате, обоснованность положений закреплена в приказе ФНС от 30.09.2015 № ММВ-7-15/427.

Налоговый учет и отчетность по НДС при экспорте

В налоговом учете операции по вывозу товаров фиксируются отдельно от остальных, используются специальные регистры. Организации обязаны вести раздельный учет НДС при экспорте и внутренней реализации товаров, работ и услуг. Он заключается в использовании субсчетов и отдельных ведомостей и журналов. В налоговой декларации заполняются разделы 4-6:

- если нулевая ставка подтверждена, то оформляется лист 4 декларации;

- если не подтверждена — лист 6 декларации;

- лист 5 используется редко.

В бланке декларации выделено больше видов экспортных операций, чем в НК РФ, — по каждому из них предусмотрен индивидуальный регистр учета.

Особенности для стран ЕАЭС

Иначе подтверждается 0 ставка НДС при экспорте в Казахстан, Белоруссию и Армению. Расчеты по таким операциям учитывайте отдельно. Возможно, в будущем налогообложение станет проще за счет электронного взаимодействия налоговых и таможенных органов государств ЕАЭС, и список документов на подтверждение 0 ставки НДС при экспорте в 2022 году сократится. А пока необходимо спрашивать заявление об уплате НДС от покупателей. При его отсутствии применить нулевую ставку невозможно.

Ставка налога для экспортеров

Налоговая ставка при вывозе товаров из России составляет 0% (подп. 1 п. 1 ст. 164 НК РФ). Иначе говоря, экспортеры не освобождены от налога на добавленную стоимость: они являются его плательщиками, должны сдавать декларации, вправе претендовать на вычет входящих сумм. Чтобы воспользоваться преференциями, следует подтвердить экспортные операции. Подтверждать их необходимо документами, предусмотренными статьей 165 НК РФ.

Вот основные документы для подтверждения 0 ставки при экспорте в 2022 году:

- оригинал или копия внешнеторгового контракта;

- таможенная декларация;

- копии транспортных и товаросопроводительных справок.

Кроме того, нулевая ставка распространяется на таможенные режимы, перечисленные в п. 2 ст. 151 НК РФ:

- экспорт;

- таможенный склад для вывоза;

- свободная таможенная зона;

- реэкспорт;

- вывоз припасов.

Право на отказ

С 2018 года обложение налогом на добавленную стоимость при экспорте по 0% стало не обязанностью, а правом плательщиков. Они получили возможность официально не применять льготу на экспортируемые товары. Отказ возможен по всем экспортным сделкам в комплексе при условии подачи в налоговую службу заявления в срок не позднее 1-го числа квартала, с которого налогоплательщик планирует рассчитываться по НДС по обычным правилам.

Общий срок отказа — не менее чем на год. Плательщикам это необходимо, если они хотят принимать налог к вычету, выставленный по ставкам 20% или 10% теми поставщиками, которые, имея право на нулевую ставку, не хотят ее подтверждать, выделяя в результате в счетах-фактурах обычный налог. Для применения этой льготы фирме придется собирать документы для подтверждения 0 ставки при экспорте и предоставлять их в ФНС.

В прошлые периоды налоговики обращали пристальное внимание на тех, кто регулярно «забывает» собрать нужные документы. Организации хитрили, старались купить документы по НДС, проводили часть экспортных операций по обычной ставке 10% или 20% (18% до 2022 г.), но что-то оформляли под 0%. Теперь прибегать к таким сложностям не нужно.

Налоговая база НДС при вывозе товаров

Налоговая база по налогу на добавленную стоимость при реализации товаров на вывоз из РФ определяется как стоимость товаров по условиям заключенных договоров ( п. 1 ст. 154 НК РФ).

Обратите внимание, что налоговую базу следует определять исключительно в российских рублях. Если договор заключен в иностранной валюте, то произведите пересчет по официальному курсу рубля Центробанка России на дату отгрузки товара.

А вот момент определения налоговой базы по экспортной операции напрямую зависит от того, когда вы собрали пакет документов. Отметим, что при вывозе товаров в ЕАЭС определение налоговой базы проводится в следующем порядке:

- Если документы и подтверждения подготовлены в течение 180 дней с момента определения товара под таможенную процедуру экспорта, то налоговую базу определите последним днем отчетного квартала, в котором были собраны документы, и включите сведения в декларацию.

- Если документы и подтверждения были собраны после 180 дней, то налоговую базу определите на момент отгрузки.

Для сделок с компаньонами в ЕАЭС учитывайте, что действует срок подтверждения 0 ставки НДС при экспорте, — 180 дней с момента осуществления отгрузки. Это влияет на определение базы налогообложения. НДС по ставке 0% с аванса начислять и уплачивать не требуется, по общим правилам.

Возмещение, возврат или вычет НДС при экспорте

В интернете часто встречаются все три термина, означающие уменьшение или освобождение от налоговых платежей, и их легко спутать:

- вычет относится к вычислению суммы налога (ст. 171), определяется самим предприятием при подаче декларации;

- возмещение или возврат НДС при экспорте из России — общее понятие для зачета и возврата (ст. 176), вопрос о нем решает ФНС на основании поданных документов: деклараций и заявлений.

Уплата налогов зачастую приводит к ситуации, кода из-за вычетов сумма налога станет отрицательной. Дальнейшие действия по возмещению налога:

- Предприятие подает декларацию и заявление о зачете или возврате НДС. Зачет по декларации — сумма идет на штрафы, недоимки или будущие платежи; если по документам возврат — сумма перечисляется на банковский счет.

- Налоговая проверяет сведения в отчетных декларациях в течение трех месяцев, как предусматривает 88 статья НК РФ о ставке 0 процентов НДС при экспорте. Налоговики уполномочены запросить дополнительные документы, например, копии счетов-фактур, книгу продаж или уточняющие декларации.

- Затем она в течение семи дней принимает решение о полном, частичном возмещении или отказе в нем. Форма возмещения — зачет или возврат — определяется либо ФНС для покрытия недоимок в бюджет, либо согласно заявлению.

- Федеральная инспекция отправляет платежные документы в Казначейство на следующий день после принятия решения о возврате. Деньги перечисляются Казначейством в течение пяти дней.

Пошаговая инструкция подтверждения нулевой ставки НДС при экспорте

При экспорте в Белоруссию, Казахстан, Армению нулевой НДС подтверждается:

- Договором, по которому покупатель из страны ЕАЭС импортирует продукцию.

- Заявлением о ввозе товаров и уплате косвенных налогов от покупателя.

- Транспортными или товаросопроводительными документами (рекомендована товарно-транспортная накладная ТТН).

Как подтвердить 0 ставку НДС при экспорте в другие государства — направить в ИФНС:

- Договор или другие документы по сделке, если договора нет (например, оферту и акцепт).

- Копию таможенной декларации или электронный реестр (по каждому виду операций предоставляется отдельный реестр).

- Копии транспортных или товаросопроводительных документов с отметками таможни или их электронный реестр.

Остальные документы (банковские выписки, счета-фактуры) не обязательно прикладывать к декларации, но стоит хранить на случай, если налоговая инспекция потребует подтвердить информацию, указанную в декларации.

Если налогоплательщик не предоставил документы на подтверждение нулевой ставки налога, то необходимо начислить НДС по общим основаниям, и все расчеты раскрыть в декларации. Например, по ставке 10% или 20%.

Пример НДС при экспорте в ЕАЭС

Разберем конкретный пример экспорта в Казахстан:

Российское ООО «Весна» приобрело товары на сумму 2 400 000 руб., включая НДС 20% — 400 000 руб. НДС к вычету при покупке продукции не принимался.

Эти товары ООО «Весна» перепродает по договору экспорта в Казахстан. Поставка иностранному контрагенту выполняется на условиях предоплаты, сумма сделки — 2 850 000 руб. Нулевая ставка по НДС при экспорте компания подтвердила в срок. В учете это отражено следующим образом:

Отражено поступление основной партии товарной продукции для последующей перепродажи в Казахстан

В учете отражен входящий налог с покупки товаров

Отражено поступление 100% предоплаты от казахстанского партнера

В учете отражена выручка по сделке

Произведена отгрузка товарной продукции на экспорт иностранному покупателю

Списана себестоимость товаров, реализованных иностранному покупателю

Налог на добавленную стоимость по товарам, приобретенным для вывоза, принят к вычету

Обратите внимание, что принять к вычету НДС в этой ситуации следует только после того, как осуществлен вывоз продукции в Казахстан, и нулевая ставка налога подтверждена документально.

Дайджест № 70. Изменения по налогам и новые формы отчетности с 2022 года

эксперт Контур.Школы по налоговому учету

Новое по НДС, налогу на прибыль, НДФЛ, налогу на имущество организаций

Изменения в налоговое законодательство с 2022 года

Изменения по НДС

- С 01.01.2022 года от НДС освобождены организации общепита (Федеральный закон от 02.07.2022 № 305-ФЗ, п. 3 статьи 149 НК РФ дополнен пп. 38).

Важно: если организации общепита или ИП не выгодно применять эту льготу, то она вправе от нее отказаться.

Для применения освобождения необходимо выполнить ряд условий:

- сумма доходов за прошлый год не превысила 2 млрд. рублей;

- не менее 70% этого дохода получено от оказания услуг общепита;

- размер среднемесячных выплат работникам не должен быть ниже среднемесячной начисленной зарплаты в регионе — еще одно условие с 01.01.2024 года.

- От НДС освобождена реализация медизделий. Регистрационное удостоверение в налоговый орган можно представлять и позже установленного ранее срока – 31.12.2022 г. Закон № 382-ФЗ отменил ограничение по дате с момента опубликования Закона, т.е. с 29.11.2022 г.

Налог на прибыль

- С 01.01.2022 года упрощен порядок учета в расходах затрат на санаторно-курортное лечение. Можно учесть в расходах по налогу на прибыль оплату путевок, если договор заключен не только с туроператором или турагентством, но и напрямую с санаторием. Прежнее условие сохраняется только в отношении турпутевок. Работодатель вправе будет относить на расходы компенсацию затрат на санаторно-курортное лечение родителям, супругам, детям работников (Федеральный закон от 17.02.2022 № 8-ФЗ).

- С 01.01.2022 года скорректированы правила начисления амортизации.

При реконструкции начинает действовать правило при достройке, дооборудовании, модернизации, техническом перевооружении и т.п.:

- первоначальная стоимость ОС меняется независимо от размера остаточной стоимости ОС. Если после реконструкции, модернизации, техперевооружении первоначально установленный срок полезного использования имущества не увеличился, то применяется принятая ранее норма амортизации (Федеральный закон от 02.07.2022 № 305-ФЗ).

- Действующее 50% ограничение на перенос убытков прошлых лет продлено с 31.12.2022 года до конца 2024 года (Федеральный закон от 02.07.2022 № 305-ФЗ).

- В доходах при расчете налога на прибыль не учитываются любые коронавирусные субсидии, полученные из федерального или регионального бюджета субъектами малого и среднего предпринимательства или социально ориентированными некоммерческим организациями.

Условие освобождения субсидий от налогообложения – организации на дату получения субсидии должны быть включены в единый реестр МСП или относиться к СОНКО. Норма действует с 01.01.2022 года.

Ранее в доходах при формировании налоговой базы по налогу на прибыль не учитывались любые коронавирусные субсидии, полученные налогоплательщиками, которые включены в реестр субъектов МСП по состоянию на 1 марта 2022 года, если они ведут деятельность в отраслях, пострадавших от коронавирусной инфекции.

В конце статьи есть шпаргалка

- За физических лиц налоговая инспекция с 01.01.2022 года будет передавать работодателю – налоговому агенту уведомление о праве на социальный и имущественный на вычет (Федеральный закон от 20.04.2022 № 100-ФЗ).

- Новый социальный вычет на физкультурно-оздоровительные услуги физлицо смогут впервые применить к доходам за 2022 год (Федеральный закон от 20.04.2022 № 100-ФЗ).

- Расчет НДФЛ при оплате путевок корректируется:

- компенсация стоимости первой путевки (если их было несколько) не облагается НДФЛ даже при условии учета их в расходах по налогу на прибыль;

- при освобождении от НДФЛ компенсации стоимости путевок возрастной критерий детей повышается с 16 лет до 18 лет (24 года — для учащихся по очной форме обучения) (Федеральный закон от 17.02.2022 № 8-ФЗ).

- От налога освобождается доход от продажи жилья многодетными семьями независимо от срока нахождения имущества в собственности, при соблюдении ряда условий. Например, если в этом же году либо до 30 апреля следующего было приобретено новое жилье. Этот порядок распространяется на весь 2022 и последующие годы (Федеральный закон от 29.11.2022 № 382-ФЗ).

- Не облагаются налогом коронавирусные выплаты работникам, такие как, например, субсидии в размере не более 12 792 руб. за установленные нерабочие дни в октябре и ноябре 2022 года. Эти выплаты также не облагаются страховыми взносами. Норма действует с начала 2022 года (Федеральный закон от 29.11.2022 № 382-ФЗ).

Налог на имущество организаций

- С отчетности за 2022 год в декларации по налогу на имущество не указываются сведения о недвижимом имуществе, которое облагается по кадастровой стоимости (ст. 2 Федерального закона от 02.07.2022 № 305-ФЗ).

Если в организации есть недвижимость, которая облагается только по кадастровой стоимости, то декларация не представляется. Налог за налогоплательщика исчислит налоговая по месту нахождения недвижимого имущества.

Если у организации есть льготы по налогу, о них налогоплательщик вправе сообщить в 2022 году путем подачи в ИФНС заявления. Если этого не сделать, налоговая самостоятельно по имеющимся у них данным применит льготы.

- С 01.01.2022 года вводятся единые для всех регионов сроки уплаты налога на имущество организаций – 1 марта года, следующего за налоговым периодом и авансовых платежей — не позднее последнего числа месяца, следующего за отчетным периодом. Регионы не вправе теперь будут устанавливать свои сроки уплаты (Федеральный закон от 02.07.2022 № 305-ФЗ).

- Арендодатель или лизингодатель налог с 2022 года уплачивает налог по предмету аренды или лизинга (Федеральный закон от 29.11.2022 № 382-ФЗ).

Пониженный тариф страховых взносов для общепита

Организации общественного питания, у которых среднесписочная численность работников превышает 250 человек, с 01.01.2022 года вправе применять пониженные тарифы страховых взносов (п. 4 ст. 10 Федерального закона от 02.07.2022 № 305-ФЗ).

Право на пониженный тариф имеют организации и ИП, которые предоставляют услуги общепита через:

- объекты общественного питания — рестораны, кафе, бары, предприятия быстрого обслуживания, буфеты, кафетерии, столовые, закусочные, отделы кулинарии при указанных объектах и иные аналогичные объекты общественного питания;

- объекты общественного питания — вне объектов общественного питания по месту, выбранному заказчиком (выездное обслуживание).

Применить пониженный тариф в 2022 и 2023 годах возможно, если одновременно соблюдены условия:

- сумма доходов не превысила в совокупности два миллиарда рублей;

- удельный вес доходов от реализации услуг общественного питания в общей сумме доходов такой организации или ИП составил не менее 70%;

- С 2024 года добавляется еще одно условие: среднемесячный размер выплат и иных вознаграждений, начисленных плательщиком в пользу физических лиц, определяемый исходя из данных расчетов по страховым взносам, не ниже размера среднемесячной начисленной заработной платы в каждом субъекте РФ (письмо ФНС России от 19.10.2022 № БС-4-11/14783@).

Новые формы отчетности

1. Расчет 6-НДФЛ: обновленная форма за 2022 год

С отчетности за 2022 год представлять Расчет 6-НДФЛ и справку о доходах и суммах НДФЛ нужно будет по обновленной форме.

Новое в расчете 6-НДФЛ:

- штрих-коды изменены;

- включена информация по высококвалифицированным специалистам – в раздел 2 добавлены новые строки 115, 121, 142;

- для зачета налога на прибыль при исчислении НДФЛ с дохода в виде дивидендов в раздел 2 добавлена строка 155;

- обновлены в Приложении «Коды отчетных периодов» (вместо 8 теперь 12 кодов);

- в порядке заполнения расчета – разъяснения по новым строкам.

Изменения в справке о доходах:

- изменены штрих-коды;

- в разделе 2 – поле КБК и поле «Сумма налога на прибыль, подлежащая зачету» при выплате дохода в виде дивидендов;

- в порядке заполнения справки – разъяснения по новым полям;

- в новой редакции изложен раздел 5 – добавлено поле «Сумма налога на прибыль организаций, подлежащая зачету»;

- появился новый 6 раздел «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога», в который вошли два показателя: «Сумма дохода, с которого не удержан налог налоговым агентом» и «Сумма неудержанного налога».

Расчет за 2022 год представляется не позднее 1 марта 2022 года.

2. Новая форма РСВ

Впервые представить отчетность по форме, утвержденной приказом ФНС России от 06.10.2022 № ЕД-7-11/875@ нужно за I квартал 2022 года. Изменения вызваны переходом на прямые выплаты из ФСС больничных и иных пособий.

3. С отчетности за 2022 год декларацию по налогу на прибыль нужно представлять по уточненной форме

4. За 2022 год декларацию по налогу на имущество организаций представляют по уточненной форме.

- Изменения внес приказ ФНС России от 18.06.2022 № ЕД-7-21/574@, вступают в силу с 1 января 2022 года.

5. Утверждена новая форма декларации по налогу при УСН за 2022 год

Впервые декларация по новой форме должна быть представлена не позднее 31 марта 2022 года.

НДФЛ: внесены изменения в коды вычетов и видов доходов

Налоговая служба внесла корректировки в действующий приказ ФНС России от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов», применять которые нужно с 09.11.2022 года.

- Коды доходов:

- в новой редакции изложены коды: 1400, 2611, 2720, 2790, 3010, 3010

- добавлены коды, например, вместо кода 1400 доходы от сдачи в аренду теперь имеют свои отдельные коды: 1401 «Доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества» и 1402 «Доходы, полученные от сдачи в аренду или иного использования недвижимого имущества, за исключением доходов, полученных от сдачи в аренду или иного использования жилого недвижимого имущества».

Сверхнормативные суточные необходимо будет отражать по коду 2015 «Суточные, превышающие 700 рублей за каждый день нахождения в служебной командировке на территории Российской Федерации и не более 2 500 рублей за каждый день нахождения в служебной командировке за пределами территории РФ».

Для бюджетных образовательных учреждений добавили код 2004 «Суммы выплат ежемесячного денежного вознаграждения за классное руководство педагогическим работникам государственных и муниципальных общеобразовательных организаций, производимые за счет средств федерального бюджета». Добавлены и другие коды.

- Коды вычетов:

- В новой редакции изложены некоторые коды вычетов, например, из кода 324 выделен в самостоятельный вычет затраты на приобретение лекарственных препаратов и оставлен только в целях применения вычета за медицинские услуги.

- Добавлены коды для социальных вычетов, например, код 323 предусмотрен для вычета за лекарства (ранее этот вычет показывали по коду 324), код 329 – для вычета за физкультурно-оздоровительные услуги.

Ждем разъяснений налоговиков, с начала года применять коды. У бухгалтера добавится работы, ведь справка о доходах за 2022 год представляется в налоговую не позднее 1 марта 2022 года в составе расчета 6-НДФЛ за год и коды вычетов нужно будет показывать в унифицированном порядке.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Подборка приказов и ключевых писем (за ноябрь 2022 года) 610.1 КБ

Разбираемся в налогах Канады: ставки и льготы для физлиц, инвесторов и бизнеса

Обозреватель, автор RB.RU

Канаду регулярно признают одной из лучших стран по качеству жизни и привлекательности для эмиграции, в том числе из России и СНГ. По данным на 2016 год, количество русских канадцев составляло более 600 тысяч.

Канадская государственная налоговая система непростая, действует на разных уровнях и включает много нюансов для физических лиц, инвесторов и бизнеса. Однако зная их, можно существенно снизить налоговую нагрузку.

Содержание:

Физические лица

Кто платит налоги

Налоги в Канаде платят резиденты, а также другие физические лица, получающие там доход. При этом статус налогового резидента может быть определен индивидуально.

Если человек находится в стране более 183 дней в году, он автоматически становится резидентом на этот период. В остальных же случаях может быть учтен целый ряд связей с Канадой: от наличия недвижимости для проживания до членства в различных клубах.

Тест: привлечёт ли твой стартап финансирование?

«Многие ошибочно считают, что иммиграционный статус физического лица (наличие/отсутствие гражданства или вида на жительство) является решающим фактором при определении налогового резидентства. Это не так.

Иммиграционный статус — лишь один из многих факторов при определении налогового резидентства Канады. Человек может быть канадским гражданином и не быть канадским налоговым резидентом и наоборот

— обращает внимание Анна Малажавая, налоговый адвокат и основатель фирмы налогового права Advotax Law в Торонто.

В отличие от России, здесь налоговую декларацию должен подавать каждый налоговый резидент самостоятельно — раз в год не позднее 30 апреля. Налоговые расчеты ведутся в канадских долларах.

Подоходный налог

Это основной налог для физических лиц и ИП, которым облагается весь чистый доход. Налог взимается по прогрессивной шкале на двух уровнях: федеральном и провинциальном, — поэтому имеет комбинированную ставку.

Ставка федерального налога на годовой доход:

- 15% — на первые 49 020 $;

- 20,5% — от 49 021 до 98 040 $;

- 26% — от 98 041 до 151 978 $;

- 29% — от 151 979 до 216 511 $;

- 33% — выше 216 511 $.

Провинциальный налог зависит от местоположения. Всего в Канаде 10 провинций и 3 территории, в каждой действуют свои ставки. Так, в Онтарио доход свыше 150 000 долларов в год облагается налогом по ставке 12,16%, а в Квебеке — 25,75%.

Политическая карта Канады. Источник: Wikipedia

Как посчитать налог? Допустим, вы работаете в Онтарио и зарабатываете 60 000 $ в год. Рассчитаем сначала федеральную часть:

49 020 х 15% + 10 980 х 20,5% = 7 353 + 2 250,9 = 9 604 $

И провинциальную для Онтарио:

45 142 х 5,05% + 14 858 х 9,15% = 2 280 + 1 360 = 3 640 $

Суммарно вы заплатите налог 13 244 $. То есть ваша комбинированная ставка составит 22%.

Компенсации

Несмотря на высокие налоговые ставки, в Канаде довольно много федеральных и провинциальных льгот и вычетов, позволяющих платить меньше налогов.

Физические лица с доходом менее 7 500 $ в год полностью освобождаются от налога. При низком доходе возможны налоговые вычеты: максимум до 1 381 $ для одиноких людей с доходом не выше 24 573 $, до 2 379 $ для семей с доходом не выше 37 173 $.

Также компенсации положены следующим категориям физлиц:

- содержащим инвалидов или пенсионеров;

- семьям с детьми (в калькуляторе можно рассчитать, какие льготы вам положены);

- с неработающим супругом;

- покупателям первого жилья;

- с тратами на медицину более 3% дохода.

Для некоторых налогоплательщиков действует вычет по НДС. В том числе и для «ньюкамеров» — новых резидентов, недавно эмигрировавших в Канаду. Новичкам на вычет можно претендовать только в первый налоговый год.

Например, за 2022 год (период выплат — с июля 2022 года по июнь 2022 года) можно получить:

- до 456 $ для одного человека;

- до 598 $ для семьи;

- до 157 $ на каждого ребенка до 19 лет.

По словам Анны Малажавой, в сране существует бесконечное количество возможностей для оптимизации налоговых обязательств в зависимости от статуса и/или деловых договоренностей налогоплательщика.

«Канадское налоговое законодательство, в частности акт о подоходном налоге, — это очень сложный законодательный инструмент. Только по объему он в три раза превышает трехтомник “Война и Мир” Л.Н. Толстого»

Анна также рассказала, что одним из распространенных примеров являются вклады в Registered Retirement Savings Plan — специальный сберегательный счет, на котором вложенные не облагаемые налогом доходы будут заблокированы до тех пор, пока человек не выйдет на пенсию или не снимет накопления по другой причине.

Например, если человек заработал 100 000 $ в 2022 году, но отложил 10 000 $ на такой счет, то подоходный налог он будет платить на 90 000 $, а не на 100 000 $ дохода (экономится примерно 3 400 $ в налогах).

Социальные взносы

Система социальной защиты Канады обеспечивается страховыми взносами физлиц и компаний. Из зарплаты работников вычитаются взносы в канадскую пенсионную программу и фонд страхования занятости, далее к ним применяются надбавки работодателя.

Пенсионный взнос обязателен для занятых в возрасте от 18 до 65 лет, затем можно выбрать, прекратить отчисления или нет. Верхний порог для взносов — 70 лет.

Из зарплаты до 61 600 $ в год удерживается 5,45%, столько же выплачивает и работодатель. Годовая сумма взносов ограничивается — не более 3 166,45 $ для физических лиц и не более 6 332,9 $ для самозанятых.

Второй взнос предполагает страхование занятости и гарантирует выплаты на время безработицы, болезни, беременности, ухода за ребенком или тяжелобольным.

Взнос составляет 1,58% от зарплаты, работодатель уплачивает его в страховой фонд с коэффициентом 1,4. Размер отчислений ограничивается годовым доходом сотрудника (до 56 300 $ в год) или размером взноса (до 889,54 $).

Инвесторы

Прирост капитала

В Канаде нет специального налога на прирост капитала. На него действует тот же подоходный налог, но только на 50% суммы. Например, если вы получили прибыль 5 000 $ от продажи акций, то к вашему годовому налогооблагаемому доходу надо будет прибавить 2 500 $.

Если при продаже капитала вы понесли убыток (продали дешевле, чем покупали), то его можно применить к любой сумме прироста капитала, полученной за год, тем самым снизив налоговую базу. Неиспользованные убытки можно также переносить на предыдущие три года или будущие периоды.

Дивиденды

Налогообложение дивидендов работает по отдельным правилам. Во-первых, налогом облагается вся сумма дивидендов, а также их валовая прибыль в зависимости от категории.

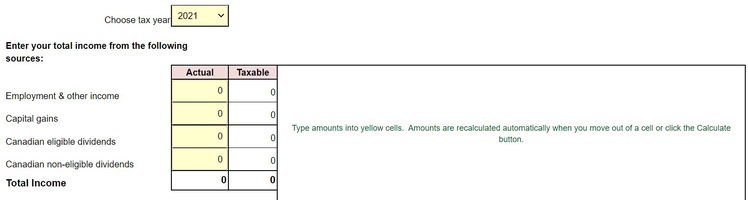

Интерфейс калькулятора подоходного налога

В Канаде существуют два вида дивидендов: приемлемые (корпораций, которые не имеют права на вычет для малого бизнеса и, соответственно, платят более высокие налоги) и неприемлемые (дивиденды малого бизнеса).

Прибыль приемлемых дивидендов составляет 38%, неприемлемых — 15%. То есть, если вы получили оба вида дивидендов по 200$, ваш налогооблагаемый доход составит:

200 х 1,38 + 200 х 1,15 = 276 + 230 = 506 $.

Второй нюанс заключается в том, что вы имеете право на налоговый вычет, так как прибыль по дивидендам, которую должна была заработать компания, уже облагалась налогом по корпоративной ставке (только для канадских компаний).

Для приемлемых дивидендов вычет составляет 15,0198% от налогооблагаемого дохода, для остальных — 9,0301%. В нашем примере вычет составит:

276 х 15,0198 % + 230 х 9,0301% = 62,22 $

Иностранные дивиденды считаются как процентный доход и облагаются налогом по полной ставке, налоговый вычет на них не действует.

Рассчитать подоходный налог с учетом всех видов прибыли можно здесь.

Налоги для нерезидентов

Для нерезидентов на определенные виды доходов из канадских источников действует налоговая ставка 25%. Она распространяется на проценты, дивиденды, роялти, пенсионные выплаты и арендный доход.

При наличии соглашения об избежании двойного налогообложения налоговая ставка может снижаться до 15, 10 или даже 5%. Так, налоговые резиденты России платят налог на дивиденды канадских компаний не более 15%.

Для детальных расчетов используйте калькулятор налогов для нерезидентов.

Покупатели недвижимости

Этой категории инвесторов важно знать о дополнительных налогах, связанных с покупкой, содержанием и продажей недвижимости.

Основной налог при покупке — на передачу права собственности. Ставка прогрессивная в зависимости от стоимости недвижимости: от 0,5% (на первые 55 000 $) до 2% (на объект дороже 400 000 $).

Также размер налога зависит от провинции. В трех провинциях налог отсутствует: в Альберте, Новой Шотландии и сельской местности Саскачевана. А если объект находится в Торонто, налог придется заплатить в двойном размере.

Для тех, кто покупает жилье впервые, в провинциях существуют специальные программы, позволяющие возместить налог. Например, в Онтарио на покупку стоимостью до 368 333 $ действует полное возмещение налога, дороже этой суммы — скидка 4 000 $.

Если вы покупаете новый или отремонтированный дом, на него также будет действовать налог GST/HST (аналог НДС) от 5 до 15%.

Нерезиденты могут покупать недвижимость в Канаде без существенных ограничений, но для них действует дополнительный налог.

«Налогообложению подлежит любая покупка жилой недвижимости в районе Большой Золотой Подковы (Greater Golden Horseshoe Region, GGH). Это 15% налог, который называют “налогом на спекуляцию для нерезидентов” (NRST), — рассказывает Елена Пальцева, риэлтор EXP Realty Canada. — Хорошая новость в том, что существуют исключения и возмещение налога. Одно из таких исключений — участие гражданина Канады в процессе покупки». Аналогичный налог есть в Британской Колумбии: недвижимость, приобретаемая иностранцем, облагается по ставке 20%.

Для покупателей первого жилья предусмотрен налоговый вычет до 750 $.

В Канаде действует налог на недвижимость, который складывается из трех частей: городского сбора, образовательного и сбора городского фонда строительства.

Размер налога определяется муниципалитетом, в среднем составляет порядка 1% от рыночной стоимости объекта. Например, здесь можно рассчитать налог на жилую недвижимость в Торонто.

Ставка налога на арендный доход зависит от типа налогоплательщика: физлица, партнерства или бизнеса. Физические лица платят стандартный подоходный налог: резиденты Канады — по прогрессивной шкале, нерезиденты — 25%. В партнерстве доход делится между партнерами, и каждый платит с него налог по своей ставке.

Для компаний базовый налог на доход от аренды составляет 38%, однако его можно снизить до 15% за счет скидок. Для этого важно, чтобы бизнес был активным: с пятью сотрудниками на полный день. При таком раскладе оформлять инвестиционную недвижимость на компанию выгоднее, чем на физическое лицо.

Елена Пальцева приводит пример: «Налог в активном бизнесе составляет 15%. Для сравнения, если физическое лицо зарабатывает 100 000 $ в год — оно заплатит налог на сумму 24 979 $. К сожалению, в бизнесе доход от аренды считается пассивным и облагается по ставке 50%. Но если в нанять в корпорацию 5+ сотрудников, то тогда бизнес считается активным и можно наслаждаться ставкой налога в 15%».

Из налогообложения можно вычесть достаточно много видов расходов, например, на на ремонт, рекламу, страхование, проценты по ипотеке, гонорары специалистов (риэлторов, юристов и других).

Как такового налога на продажу недвижимости нет. Но если вы продали недвижимость дороже, чем покупали, для компаний прибыль будет облагаться корпоративным налогом, для физлиц — подоходным (50% дохода). При продаже из налоговой базы можно вычесть все сопутствующие расходы.

Если вы продаете недвижимость, которая была местом основного проживания в течение всего времени, когда вы ею владели, прирост капитала налогом не облагается.

Однако если некоторое время вы там не проживали, а, например, сдавали дом в аренду, заранее продумайте, как вы будете отражать в налоговой декларации прирост капитала за все периоды — в этом случае есть большая вероятность, что налог заплатить все-таки придется.

Владельцы корпораций и малого бизнеса

Канадские компании платят налог на весь мировой доход, нерезиденты — с канадских источников. Также существуют НДС, налог на недвижимое имущество и социальные взносы.

В целом предпринимателям выгодно открывать здесь компанию, поскольку корпоративный налог меньше индивидуального. Кроме того, для бизнеса под канадской юрисдикцией, в отличие от зарубежной, действуют налоговые льготы.

Корпоративный подоходный налог

Налог на прибыль бизнеса складывается из федеральной и провинциальной частей по убывающей шкале. Базовая ставка налога составляет 38%, однако на практике она часто оказывается ниже.

Прежде всего, снижение происходит за счет федеральной скидки 10% с целью компенсации провинциальных налогов, а также за счет общего снижения налога (13%) на квалифицируемый доход. В результате чистая ставка составляет 15%.

Для малого бизнеса, который активно поддерживается в Канаде, чистая ставка снижается до 9%. Для этого компания должна контролироваться Канадой, а ее активный доход не должен превышать 500 000 $.

В каждой провинции действуют свои налоговые ставки: как общие, так и пониженные для малого бизнеса (от 0% до 4% для дохода до 500 000 $). Таким образом, реальный размер корпоративного налога часто составляет порядка 10-25%.

Налоговые ставки в провинциях

По аналогии с физлицами половина дохода от реализации активов облагается налогом по корпоративной ставке, убытки можно переносить на предыдущие периоды.

Аналогом НДС в Канаде выступает налог на потребление (GST). Им облагается большинство товаров и услуг, кроме основных продуктов питания, рецептурных лекарств и некоторых медицинских товаров.

Налог обязаны платить все компании с налогооблагаемыми поставками, кроме мелких поставщиков с доходом менее 30 000 $ за последние четыре квартала. Однако при желании и они могут подать заявку на регистрацию в качестве плательщика НДС.

Размер НДС зависит от того, где реализуется товар. Например, если ваша компания находится в Британской Колумбии, а товар доставляется заказчику из Онтарио, то налог будет взиматься по ставке Онтарио.

Федеральная ставка налога — 5%. В некоторых провинциях вместо нее действует свой налог с продаж (HST) по ставке 13-15%. Посмотреть ставку для вашего местоположения можно по ссылке.

Социальные взносы

О взносах работодателя в пенсионную программу и фонд страхования занятости мы уже рассказали выше. Рассчитать все отчисления можно с помощью калькулятора.

Льготы для прироста капитала малого бизнеса

Владельцы и акционеры малого бизнеса, ферм и рыболовных хозяйств могут получить льготы при продаже собственности. Для них действует пожизненное освобождение от налога на прирост капитала.

Если вы владели собственностью два года, то в течение неограниченного времени из налогообложения можно вычесть определенную сумму, в 2022 году она составляет 892 218 $ (фактически, с учетом 50% — 446 109 $).

Например, если в 2022 году малый бизнес продаст акции с прибылью 100 000 $, ему не нужно будет платить с них налог. Более того, в последующие годы он сможет воспользоваться оставшейся не облагаемой налогом суммой — 792 218 $.

IT-бизнес

Инновационные компании поддерживаются в рамках федеральной программы научных исследований и экспериментальных разработок (SR&ED). Она предполагает налоговые льготы трех видов: уменьшение подоходного налога, инвестиционный налоговый кредит или возврат денежных средств.

SR&ED рассчитана на компании и стартапы любого уровня и сферы деятельности. «Программа направлена не только на компании, занимающиеся развитием “высоких технологий”. Если кто-либо из ваших сотрудников ищет инновационные решения для технологических проблем, то их работа может полностью или частично соответствовать требованиям, — уточняет Анна Малажавая. — Комбинированный (федеральный и провинциальный) процент налогового кредита может достигать 35%. Например, если ваша компания заработала 100 000 $ и потратила 5 000 $ на SR&ED-деятельность, то можно вычесть 5 000 $ из своих налогооблагаемых доходов и в дополнение получить кредит от государства в размере примерно 1 750 $».

Заключение

Несмотря на то что в Канаде высокие базовые ставки налогов, они компенсируются развитым социальным обеспечением и множеством льгот для разных категорий налогоплательщиков.

Чтобы разобраться во всех нюансах и понять, какие скидки и вычеты положены, канадцы часто обращаются за помощью к налоговым юристам. Таким образом, вполне реально экономить на налогах сотни и даже тысячи канадских долларов.

Стоимость жизни в Китае

Опубликовано: 2022-03-19 / Обновлено: 2022-03-19

Насколько дорого или дешево проживать в Китае? Во многом, это зависит от выбранного региона, в таких крупных мегаполисах как Пекин, Шанхай и Гонконг, стоимость жизни будет максимальной, но эти цены компенсирует более высокая получаемая заработная плата. В городах с населением поменьше, уровень жизни на порядок ниже, более подробно далее в таблицах с цифрами.

Стоимость аренды жилья в Китае

Собрав достаточное количество данных для расчета на сайтах посвященных аренде жилья в Китае, например: https://sh.zu.fang.com/, получаем следующие средние ежемесячные ценники по городам (описанные ниже в порядке уменьшение с конвертацией в понятную валюту). Условием поиска являлось: однокомнатная квартира (30-50 м²), без соседей.

| Город | Аренда 1-комнатной квартиры в юанях за месяц | В пересчете на американскую и российскую валюту |

|---|---|---|

| Пекин | ¥6 040 | $924 / 68 385 ₽ |

| Гонконг | ¥5 553 | $850 / 62 871 ₽ |

| Шанхай | ¥4 843 | $741 / 54 832 ₽ |

| Шэньчжэнь | ¥4 743 | $726 / 53 700 ₽ |

| Ханчжоу | ¥3 600 | $551 / 40 759 ₽ |

| Гуанчжоу | ¥3 453 | $528 / 39 095 ₽ |

| Тяньцзинь | ¥2 180 | $334 / 24 682 ₽ |

| Сиань | ¥1 926 | $295 / 21 806 ₽ |

| Ухань | ¥1 785 | $273 / 20 210 ₽ |

| Чжэнчжоу | ¥1 543 | $236 / 17 470 ₽ |

| Город | Аренда 1-комнатной квартиры в юанях за месяц | В пересчете на американскую и российскую валюту |

|---|---|---|

| Ганьчжоу | ¥1 533 | $235 / 17 357 ₽ |

| Шицзячжуан | ¥1 512 | $231 / 17 119 ₽ |

| Чунцин | ¥1 486 | $227 / 16 824 ₽ |

| Шэньян | ¥1 406 | $215 / 15 919 ₽ |

| Харбин | ¥1 358 | $208 / 15 375 ₽ |

| Баодин | ¥1 316 | $201 / 14 900 ₽ |

| Сюйчжоу | ¥1 257 | $192 / 14 232 ₽ |

| Наньян | ¥1 243 | $190 / 14 073 ₽ |

| Цзинин | ¥1 171 | $179 / 13 258 ₽ |

| Фуян | ¥1 096 | $168 / 12 409 ₽ |

| Вэйфан | ¥1 064 | $163 / 12 047 ₽ |

Достаточно дорого в первых городах страны и дешевле в населенных пунктах поменьше. Если выбрать вариант проживания с соседями и подыскивать для съёма комнату, оплату за жильё можно сократить как минимум в два раза.

Стоимость продуктов питания в Китае

Средние цены на продовольственные товары в китайских магазинах, имеют следующую величину:

| Товарная позиция | Средняя стоимость в юанях | В пересчете на американскую и российскую валюту |

|---|---|---|

| Минеральная вода — 0,5 л | ¥1,60 | $0,24 / 18 ₽ |

| Молоко — 1 л | ¥10,00 | $1,53 / 113 ₽ |

| Крупный рис — 1 кг | ¥7,69 | $1,18 / 87 ₽ |

| Мука — 1 кг | ¥6,16 | $0,94 / 70 ₽ |

| Тофу (соевый продукт) — 1 кг | ¥6,01 | $0,92 / 68 ₽ |

| Рапсовое масло — 1 л | ¥17,80 | $2,72 / 202 ₽ |

| Свинина (грудинка) — 1 кг | ¥31,05 | $4,75 / 352 ₽ |

| Говядина (бедро) — 1 кг | ¥82,80 | $12,67 / 937 ₽ |

| Ягнёнок (бедро) — 1 кг | ¥82,23 | $12,58 / 931 ₽ |

| Куриная грудка — 1 кг | ¥24,15 | $3,69 / 273 ₽ |

| Утка — 1 кг | ¥19,55 | $2,99 / 221 ₽ |

| Живой карп — 1 кг | ¥18,29 | $2,80 / 207 ₽ |

| Яйца куриные — 1 кг | ¥12,54 | $1,92 / 142 ₽ |

| Китайская капуста — 1 кг | ¥3,22 | $0,49 / 36 ₽ |

| Огурец — 1 кг | ¥8,05 | $1,23 / 91 ₽ |

| Помидор — 1 кг | ¥8,95 | $1,37 / 101 ₽ |

| Яблоко — 1 кг | ¥13,80 | $2,11 / 156 ₽ |

| Банан — 1 кг | ¥7,48 | $1,14 / 85 ₽ |

Месяц питания дома, для одного взрослого человека, обойдется примерно в 625 юаней (96 USD).

Если вы запланируете питание вне дома, то стоимость уличной еды, например, миска лапши, или риса с мясом будет в пределах 10 — 15 юаней (1,54 — 2,30 USD), базовый гамбургер в Макдональдс = 12 юаней (1,84 USD) с учетом того что вы гуляете не в центре крупного города, иначе ценник подлетит в среднем до 25 — 60 юаней.

Цены в Китае на еду, жилье, товары и услуги, отдых и учёбу

На этой странице опубликованы цены в Китае в рублях, долларах и в евро, чтобы было удобно сравнить с другими странами. Сразу можем отметить, что многие из них существенно ниже, чем в России или странах СНГ. И это при том, что квалифицированные работники здесь зарабатывают очень и очень хорошо. Пожалуй, единственное, что может вызывать вопросы в некоторых городах — это экология. В остальном, уровень жизни в этой стране растёт день за днём.

Еда в кафе и ресторанах

В стране огромное количество заведений общественного питания. Можно очень недорого кушать в многочисленных небольших кафе и точках фастфуда. Многие могут позволить себе и рестораны.

| Средний чек в недорогом ресторане | 194.64 руб | 2.96 $ | 2.59 € |

| Средний чек на 2 человек в ресторане среднего уровня, 3 блюда | 1458.66 руб | 22.22 $ | 19.41 € |

| Комбо-обед в Мак-Дональдс или аналогичном фаст-фуде | 291.58 руб | 4.44 $ | 3.88 € |

| Местное разливное пиво 0,5 литра | 58.62 руб | 0.89 $ | 0.78 € |

| Зарубежное бутылочное пиво 0,33 литра | 155.56 руб | 2.37 $ | 2.07 € |

| Капучино | 262.27 руб | 3.99 $ | 3.49 € |

| Кока-кола / Пепси в бутылке 0,33 литра | 32.31 руб | 0.49 $ | 0.43 € |

| Вода в бутылке 0,33 литра | 19.54 руб | 0.3 $ | 0.26 € |

Продукты питания и алкоголь в магазинах

Еда не является главной статьей расходов. Продуктовая корзина не является обременительной по стоимости.

| Молоко, 1 литр | 123.25 руб | 1.88 $ | 1.64 € |

| Буханка свежего белого хлеба, 500 грамм | 99.95 руб | 1.52 $ | 1.33 € |

| Белый рис, 1 кг | 63.13 руб | 0.96 $ | 0.84 € |

| Яйца, 12 штук | 111.22 руб | 1.69 $ | 1.48 € |

| Сыр местного производства, 1 кг | 832.66 руб | 12.68 $ | 11.08 € |

| Филе куринное, 1 кг | 243.49 руб | 3.71 $ | 3.24 € |

| Говядина, 1 кг | 644.04 руб | 9.81 $ | 8.57 € |

| Яблоки, 1 кг | 111.22 руб | 1.69 $ | 1.48 € |

| Бананы, 1 кг | 67.64 руб | 1.03 $ | 0.9 € |

| Апельсины, 1 кг | 110.47 руб | 1.68 $ | 1.47 € |

| Помидоры, 1 кг | 76.65 руб | 1.17 $ | 1.02 € |

| Картофель, 1 кг | 56.36 руб | 0.86 $ | 0.75 € |

| Лук репчатый, 1 кг | 63.13 руб | 0.96 $ | 0.84 € |

| Латук (1 кочан) | 42.08 руб | 0.64 $ | 0.56 € |

| Вода в бутылке 1,5 литра | 37.58 руб | 0.57 $ | 0.5 € |

| Бутылка вина среднего уровня | 680.86 руб | 10.37 $ | 9.06 € |

| Пиво местного производства, 0,5 литра | 50.35 руб | 0.77 $ | 0.67 € |

| Зарубежное бутылочное пиво 0,33 литра | 126.25 руб | 1.92 $ | 1.68 € |

| Сигареты Мальборо, 20 штук | 194.64 руб | 2.96 $ | 2.59 € |

Видео поход в магазин

Видео поход в крупный супермаркет. Смотрим на продукты, упаковки и ценники.

Общественный транспорт и такси, бензин и автомобили

Билеты и проездные на общественный транспорт стоят дешево. Если перемещаться на такси несколькими пассажирами — это также будет комфортно. А вот на бензин придётся немного раскошелиться, если вы выберите арендовать или купить свой автомобиль.

| Билет на 1 поездку на местном транспорте | 19.54 руб | 0.3 $ | 0.26 € |

| Проездной на 1 месяц | 1167.08 руб | 17.77 $ | 15.53 € |

| Минимальная стоимость поездки на такси | 96.94 руб | 1.48 $ | 1.29 € |

| Тариф такси за 1 км поездки | 23.3 руб | 0.35 $ | 0.31 € |

| Тариф такси за 1 час ожидания | 350.2 руб | 5.33 $ | 4.66 € |

| Бензин, 1 литр | 68.39 руб | 1.04 $ | 0.91 € |

| Volkswagen Golf 1.4 90 KW Trendline (или аналогичный новый автомобиль) | 1361418.9 руб | 20734.37 $ | 18116.02 € |

| Toyota Corolla 1.6l 97kW Comfort (или аналогичный новый автомобиль) | 1269442.82 руб | 19333.58 $ | 16892.12 € |

Бытовые и коммунальные расходы

Уровень повседневных расходов комфортен. Что касается мобильной связи и интернета, можно выбрать гораздо более дешевые тарифы, если вас устроит меньшая скорость доступа в интернет.

| Коммунальные расходы для квартиры 85 кв.м (электричество, вода, отопление, охлаждение, мусор) | 3497.48 руб | 53.27 $ | 46.54 € |

| Мобильная связь, 1 минута местных звонков | 2.25 руб | 0.03 $ | 0.03 € |

| Безлимитный интернет, 60 МБит/сек или быстрее, кабель или ADSL | 968.68 руб | 14.75 $ | 12.89 € |

Отдых, спорт и развлечения

В таблице приведены расценки на услуги среднего класса. Всегда можно найти эконом-вариаты, а также премиум-заведения с соответствующим уровнем сервиса и заботе о клиентах.

| Фитнес-клуб, абонемент на 1 месяц для взрослого | 2453.65 руб | 37.37 $ | 32.65 € |

| Аренда теннисного корта, 1 час в выходные | 723.69 руб | 11.02 $ | 9.63 € |

| Кино, билет на 1 взрослого | 476.45 руб | 7.26 $ | 6.34 € |

Одежда и обувь

Таблица содержит данные официальных фирменных магазинов. Как вы понимаете, в стране, где отшивается огромное количество вещей для всего мира, она стоит очень и очень дешево.

| Джинсы Levis 501 или аналогичные, 1 пара | 3890.52 руб | 59.25 $ | 51.77 € |

| Летнее платье в сетевом магазине (Zara, H&M и др.) | 2370.23 руб | 36.1 $ | 31.54 € |

| Кроссовки Nike, 1 пара | 5687.35 руб | 86.62 $ | 75.68 € |

| Мужская кожаная обувь, 1 пара | 5763.25 руб | 87.77 $ | 76.69 € |

Детские сады и школы для иностранцев

Стоимость обучения будет очень сильно зависеть от того, в каком статусе вы находитесь в стране. Она может быть от практически бесплатной до довольно высокой, если речь идёт о престижных учебных заведениях.

| Детский сад на полный день, оплата за 1 месяц | 33239.6 руб | 506.24 $ | 442.31 € |

| Школа для детей иностранцев, плата за 1 год | 1296249.57 руб | 19741.85 $ | 17248.83 € |

Аренда жилья в Китае

Цены на аренду квартир очень комфортны. Позволить себе снимать жильё может любой работающий человек.

| Апартаменты (1 спальня) в центре города | 35344.55 руб | 538.3 $ | 470.32 € |

| Апартаменты (1 спальня) на периферии | 20459.59 руб | 311.6 $ | 272.25 € |

| Апартаменты (3 спальни) в центре | 78972.88 руб | 1202.75 $ | 1050.87 € |

| Апартаменты (3 спальни) на периферии | 42510.85 руб | 647.44 $ | 565.68 € |

Покупка недвижимости в Китае

Средняя ставка по ипотеке, взятой на 20 лет — 5%. Особой популярностью пользуются развитые мегаполисы, расположенные рядом с побережьем. Стоит внимательно оценивать экологию того места, где вы собираетесь поселиться.

| Стоимость квадратного метра жилья в центре города | 469649.17 руб | 7152.74 $ | 6249.49 € |

| Стоимость квадратного метра жилья на периферии | 237179.41 руб | 3612.24 $ | 3156.08 € |

Уровень жизни и средние зарплаты

Уровень жизни в Китае можно оценить как высокий. Здесь даже молодой специалист может снять себе 1-комнатную квартиру, при чём стоимость аренды будет составлять меньше половины заработной платы. Конечно, это будут апартаменты в спальном районе, а не центре. Но два работающих взрослых в семье в любом крупном городе могут позволить себе практически всё.

«Омикрон», продуктовые протесты и Китай: Bloomberg назвал главные риски 2022 года

Эксперты Bloomberg Economics назвали главные риски, с которыми мировые экономики могут столкнуться в 2022 году.

В базовых сценариях большинство прогнозистов, включая аналитиков Bloomberg Economics, ожидают устойчивого восстановления экономик, замедления роста цен и отхода от жесткой денежно-кредитной политики, пишет Bloomberg. Однако опыт последних двух лет показал, что многое «может пойти не так», отметили авторы прогноза.

-

Существенно замедлить восстановление экономик может новый штамм коронавируса, который окажется более заразным и летальным, чем известные варианты, отметили эксперты Bloomberg. Вынужденное возвращение антиковидных ограничений, которое уже частично происходит в Великобритании и других странах, ограничит темпы роста мирового ВВП в 2022 году до 4,2% — против 4,7% в базовом прогнозе Bloomberg Economics.

Если же штамм «омикрон», который недавно начал распространяться по миру, не вызовет резкого роста смертности, люди, вероятно, смогут вернуться к «допандемийной норме», что повысит доходы в сфере услуг. В таком случае, как прогнозируют аналитики, темпы роста ВВП могут подняться до 5,1%.

- Распространение нового штамма может привести и к росту инфляции. Для этого, впрочем, есть и другие предпосылки: средние зарплаты, которые уже заметно растут в США, могут подняться еще выше, конфликт между Россией и Украиной может привести к резкому росту цен на газ, а изменение климата скажется на доступности и стоимости продуктов, считают эксперты.

- Аналитики видят риски ужесточения политики Федрезерва США. В пользу такого решения, как отмечают аналитики, говорит растущая стоимость активов: индекс S&P 500, отслеживающий акции 500 крупнейших американских компаний, близок к пузырю, а цены на жилье растут быстрее стоимости арендной платы.

Согласно модели Bloomberg Economics, если ФРС трижды повысит процентную ставку в 2022 году и даст сигнал о дальнейшем ужесточении политики вплоть до повышения ставки в 2,5%, это приведет к росту доходности казначейских облигаций и расширению кредитных спредов, а после — к рецессии в начале 2023 года.

Повышение ставки в США может также привести к укреплению доллара и оттоку капитала из развивающихся экономик. В результате под угрозой окажутся Аргентина, Южная Африка, Турция, Бразилия и Египет, меньшему риску подвергнутся страны с небольшим госдолгом и положительным сальдо счета текущих операций, среди которых Саудовская Аравия и Россия, прогнозируют аналитики.

- В третьем квартале 2022 года китайская экономика «забуксовала» из-за риска дефолта крупного застройщика Evergrande, локдаунов и нехватки электроэнергии. Китай, вероятно, справится с дефицитом энергии, но две другие проблемы могут остаться. Замедление роста китайской экономики до 3% в 2022 году (вместо 5,7% в базовом сценарии Bloomberg Economics) ударит по всему миру, оставив экспортеров сырья без покупателей, и заставит людей вспомнить обвал китайского фондового рынка 2015 года, считают аналитики Bloomberg Economics.

- В 2022 году в Италии и Франции состоятся президентские выборы, победу на которых могут одержать представители правых сил, недовольные политикой Евросоюза. Если евроскептики придут к власти в крупных экономиках ЕС, это может нарушить спокойствие на европейских рынках облигаций и лишить ЕЦБ политической поддержки, отмечают аналитики.

По их словам, если спреды доходности гособлигаций этих стран к немецким достигнут 300 базисных пунктов, как это было во время прошлого европейского долгового кризиса, это может сократить производительность экономики больше чем на 4% к концу 2022 года, отправить еврозону в рецессию и «вернуть опасения по поводу ее жизнеспособности».

- Ухудшить ситуацию в Европе может и «жесткий Брекзит». Если переговоры между Великобританией и ЕС по североирландскому протоколу развалятся, неопределенность ударит по инвестициям и обвалит фунт стерлингов, повышая инфляцию и снижая реальные доходы.

- Многие страны, потратившие значительные средства на поддержку своих экономик в пандемию, теперь будут вынуждены «затянуть пояса». По оценкам UBS, сокращение государственных расходов в 2022 году составит около 2,5% мирового ВВП. По словам экспертов Bloomberg Economics, это примерно в пять раз больше, чем меры жесткой экономии 2008 года, замедлившие восстановление после мирового финансового кризиса.

- Сочетание эффекта COVID-19 и плохих погодных условий привело к тому, что мировые цены на еду достигли рекордного уровня. В следующем году продукты могут продолжить дорожать. Это, в свою очередь, может привести к волнениям и даже «народным восстаниям» в самых незащищенных странах, включая государства Ближнего Востока, Судан, Йемен и Ливан.

- Нестабильность стоит ждать и в других регионах. К растущему конфликту между Китаем и Тайванем могут подключиться другие страны, включая США, что приведет к новым санкциям и потенциально коллапсу тайваньского производства полупроводников, которые используются в технике по всему миру. Октябрьские выборы в Бразилии пройдут на фоне «пандемической турбулентности» и слабой экономики. А турецкая оппозиция, недовольная резким падением лиры и политикой президента Реджепа Тайипа Эрдогана, настаивает на переносе выборов 2023 года на следующий год.

Эксперты Bloomberg Economics представили и позитивный сценарий на 2022 год. Согласно ему, США будут придерживаться политики расширения бюджетных расходов, что позволит «удержать экономику на грани фискального обрыва и ускорить рост». Домохозяйства начнут быстрее расходовать накопившиеся в пандемию сбережения, способствуя восстановлению экономической активности, Китай увеличит инвестиции в зеленую энергетику и доступное жилье, а соглашение о Всеобъемлющем региональном экономическом партнерстве повысит мировой экспорт, говорится в прогнозе.